Mange investorer har en tendens til at tage små gevinster og store tab. Det kan være svært at tage et tab – for eksempel siger mange “det er jo ikke et tab, før det er realiseret”. Det er noget vås, for pengene er væk og der skal store stigninger til at hente det tabte igen!

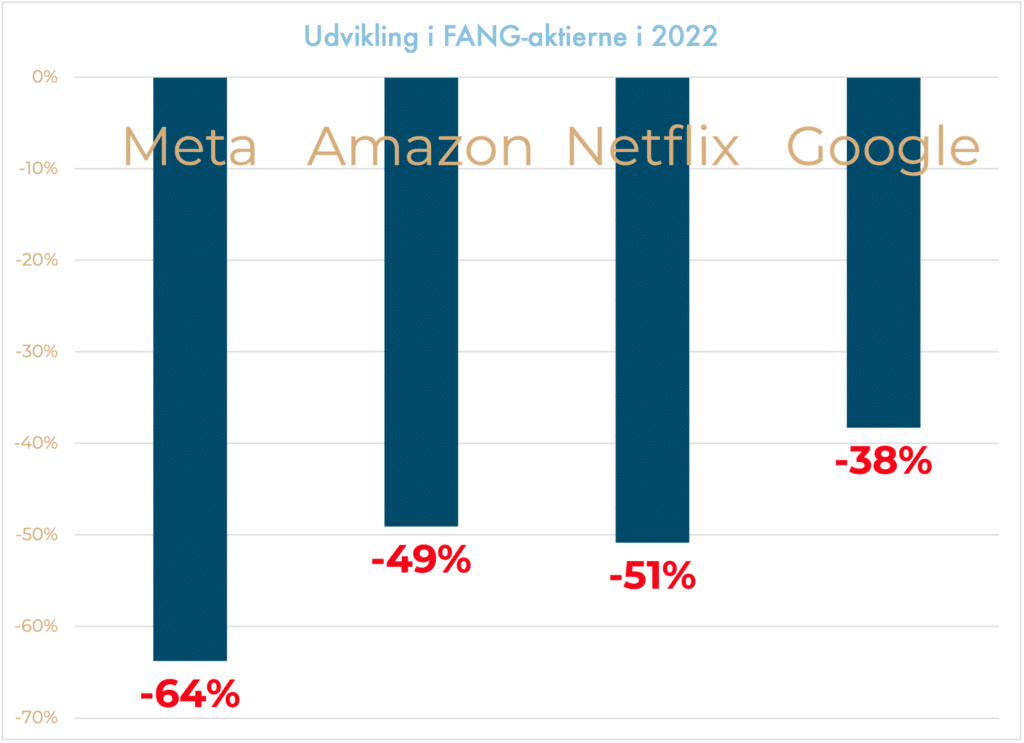

2022 var et dårligt år for langt de fleste investorer. Især tidligere tiders flot performende tech-aktier, fik pludselig modvind på cykelstien. Store fald er noteret i FANG-aktierne (som måske burde hede MANG, nu hvor Facebook har skiftet navn til Meta.

Det er jo stort set første gang siden 2009 vi har oplevet så store negative udviklinger på aktierAktier er en ejerandel i en virksomhed. De aktier, de fleste.... Derudover har diversificeringDiversificering handler om at investere i forskellige aktivk... læs mere ikke rigtig virket, da vi også har set fald i obligationerObligationer er et lån til f.eks. en boligejer (realkredito... læs mere, ejendomme og sågar krypto.

Pas på taberne

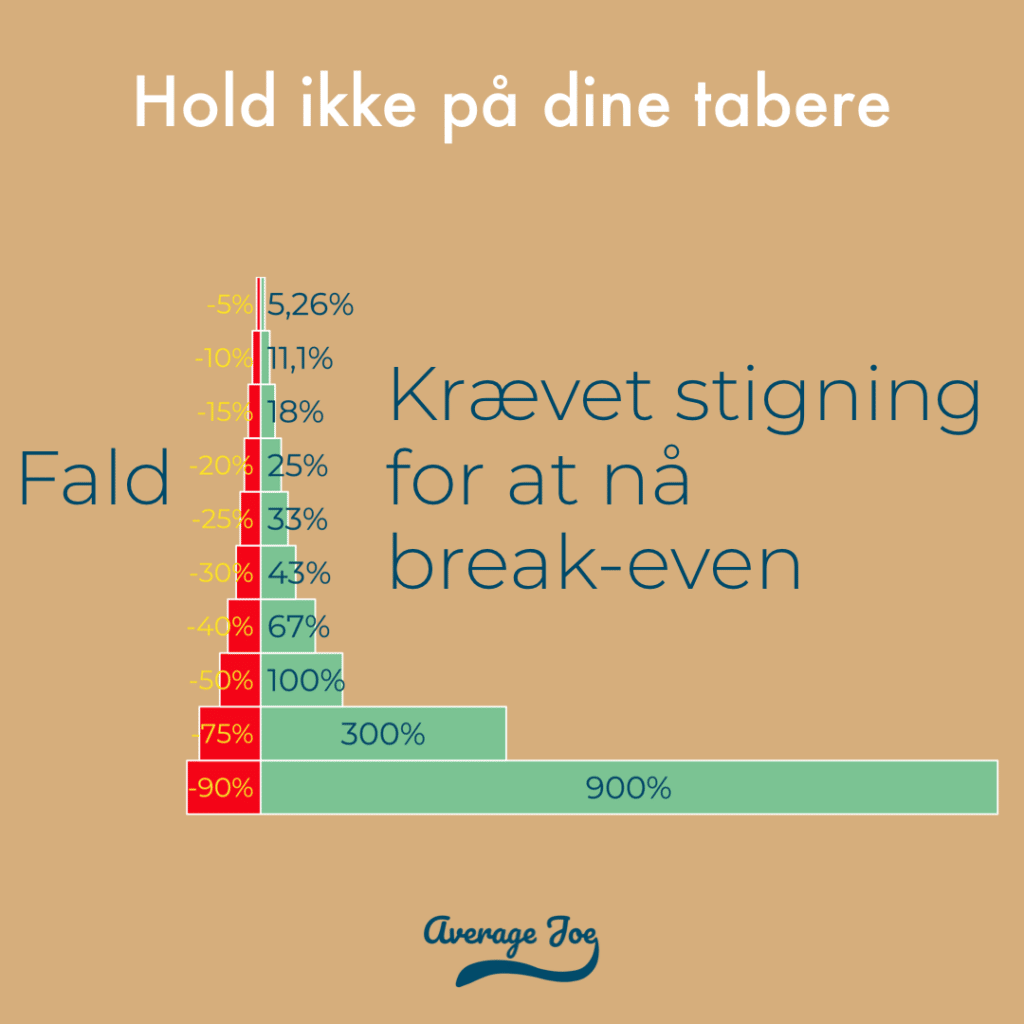

Det er især gået ud over tech-investorer, hvilket de kan mærke hos investeringsfonden New Deal Invest, med Mads Christiansen i spidsen. De har siden lanceringen i maj 2021 mistet ca 75 % (det skriver Børsen om her). Det fik mig til at tænke over, hvordan matematikken hænger sammen. For en investering, der er faldet 75 %, skal jo ikke bare stige 75 % for at nå break even. Den skal stige hele 300 % før du når break even!

300 % er et rigtig flot afkastAfkast er de penge, ens investering indtjener. For obligatio..., og med bare normale afkast på aktier (ca 6-7 % om året) vil det tage mange år at opnå dette. Derfor er et tab ikke først et rigtigt tab, når du sælger! Og derfor kan det være uhyggeligt farligt, at holde fast i dine tabere!

Små gevinster store tab

Mange investorer har en tendens til at tage små gevinster og store tab.

- Har vi en gevinst, tager vi den hurtigt, fordi vi tænker “Tænk, hvis den er væk i morgen”

- Har vi et tab, er vi tilbageholdende med at tage det, fordi vi tænker “Tænk, hvis det er væk i morgen”

I virkeligheden er det den samme tendens, der er skyld i at vi agerer sådan. Nemlig tabs-aversionen (læs om den her), og det fører til at vi tager store tab og små gevinster. Vi holder så at sige fat i vore tabere og skipper vore vindere, selvom forskning har påvist, at momentum-strategier – altså strategier, hvor man vælger investeringer, der viser stigende tendens, og fravælger investeringer, der viser faldende tendens – kan bidrage til dit afkast.

Men psykologien tager over og styrer os helt uden at vi bemærker det.

Regler er løsningen

I min bog Investering på hjernen kommer jeg med 6 regler for dine investeringer, som jeg mener du bør fastlægge i din investeringplan. Regel nummer tre lyder:

Stop loss-niveauer for eventuelle spekulative investeringer

Det betyder, at du, mens du kan holde hovedet klart, skal tage stilling til hvornår du skal tage evt tab på dine investeringer. Det er nemlig ikke så let at beslutte den slags, når først en investering er gået i rødt!

Men ved på forhånd at have taget stilling, kender du din besøgelsestid.